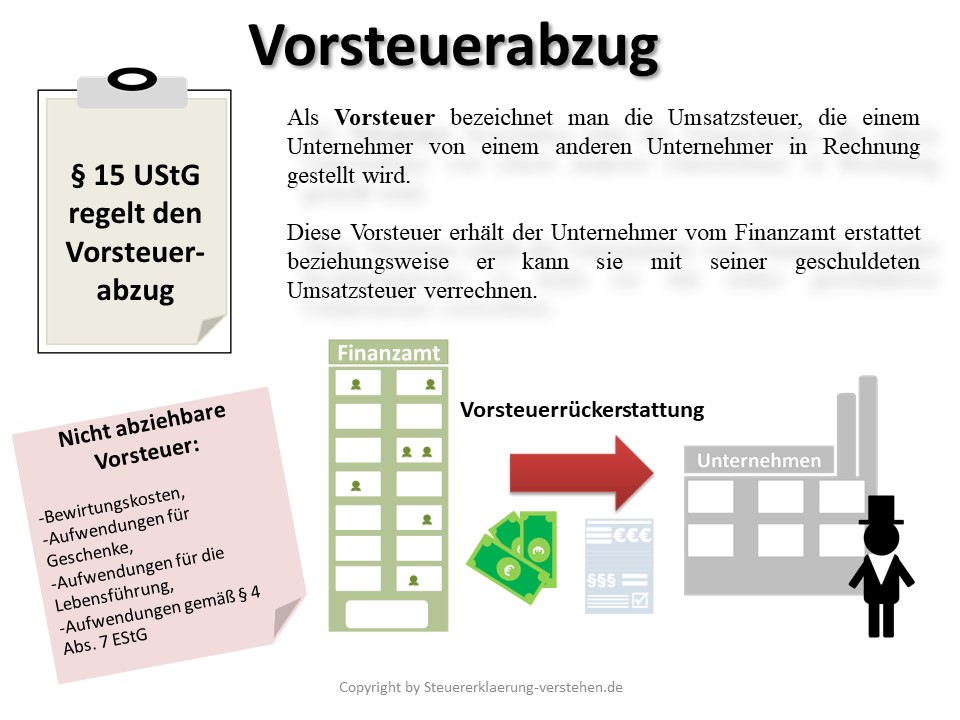

Vorsteuerabzug

Als Vorsteuer bezeichnet man die Umsatzsteuer, die einem Unternehmer von einem anderen Unternehmer in Rechnung gestellt wird. Diese Vorsteuer erhält der Unternehmer vom Finanzamt erstattet beziehungsweise er kann sie mit seiner geschuldeten Umsatzsteuer verrechnen.

Eine Berechtigung zum Vorsteuerabzug besitzen ausschließlich Unternehmer gemäß §§ 2 und 2a des Umsatzsteuergesetzes (UStG) im Rahmen ihrer unternehmerischen Tätigkeit.

Der Vorsteuerabzug gewährleistet, dass die Umsatzsteuer auch nur von dem wirtschaftlichen Endverbraucher getragen wird.

Was ist der Vorsteuerabzug? – Begriffsbestimmung

Die Vorsteuer und mit ihr der Vorsteuerabzug sind als zentrale Begriffe im Umsatzsteuergesetz anzusehen. Gesetzlich geregelt ist der Vorsteuerabzug im § 15 UStG.

Abziehbare Vorsteuerbeträge

Gemäß § 15 Abs. 1 Nr. 1 bis 5 UStG sind beispielsweise folgende Steuerbeträge als Vorsteuer abziehbar:

- Steuer fĂĽr Lieferungen und sonstige Leistungen,

- Einfuhrumsatzsteuer,

- Steuer fĂĽr den innergemeinschaftlichen Erwerb,

- Steuer für Leistungen gemäß § 13b Abs. 1 und 2 UStG.

Damit die Steuern für Lieferungen und Leistungen abziehbar sind, muss der Unternehmer eine Rechnung vorweisen. Diese Rechnung muss gemäß §§ 14 und 14a UStG erstellt worden sein.

Ein Einfuhrumsatzsteuer kann abgezogen werden, wenn ein zollamtlicher Beleg (= Abgabenbescheid) vorliegt.

Steuern für den innergemeinschaftlichen Erwerb können als Vorsteuer abgezogen werden, wenn der gelieferte Gegenstand für das Unternehmen bestimmt und der Unternehmer die Lieferung zur Ausführung von Umsätzen verwendet, die den Vorsteuerabzug nicht ausschließen.

Die Steuer für Leistungen nach § 13b Abs. 2 UStG kann der Unternehmer unter denselben Voraussetzungen abziehen, wie sie zum Vorsteuerabzug gemäß § 15 Abs. 1 Nr. 3 UStG vorgegeben sind.

Nicht abziehbare Vorsteuerbeträge

Betriebsausgaben, die nicht gewinnmindernd berücksichtigt werden dürfen, ist der Vorsteuerabzug ausgeschlossen. Davon sind nach § 4 Abs. 5 Nr. 1 bis 4, 7 und Abs. 7 oder § 12 EStG betroffen:

- Bewirtungskosten,

- Aufwendungen fĂĽr Geschenke,

- Aufwendungen fĂĽr die LebensfĂĽhrung,

- Aufwendungen gemäß § 4 Abs. 7 EStG.

Zeitpunkt fĂĽr den Vorsteuerabzug

Die Vorsteuer ist grundsätzlich in dem Zeitpunkt abziehbar, wenn die Leistung (Lieferung oder sonstige Leistung) ausgeführt ist und die Rechnung mit den erforderlichen Angaben vorliegt.

Vor AusfĂĽhrung der Leistung ist die Vorsteuer abziehbar, wenn die Rechnung vorliegt und die Zahlung geleistet wurde.

Vorsteuerabzug - Definition & Erklärung - Zusammenfassung

Folgende Punkte sind im Zusammenhang mit dem Vorsteuerabzug festzuhalten:

- 15 UStG regelt den Vorsteuerabzug

- Vorsteuerabzug ist möglich, wenn steuerpflichtige Leistungen für das Unternehmen bezogen werden und eine Rechnung (§§ 14, 14a UStG) erstellt wurde.

- Vorsteuer ist in dem Zeitpunkt abziehbar, wenn eine Rechnung vorliegt und die Leistung ausgefĂĽhrt wurde.