BuchfĂĽhrung

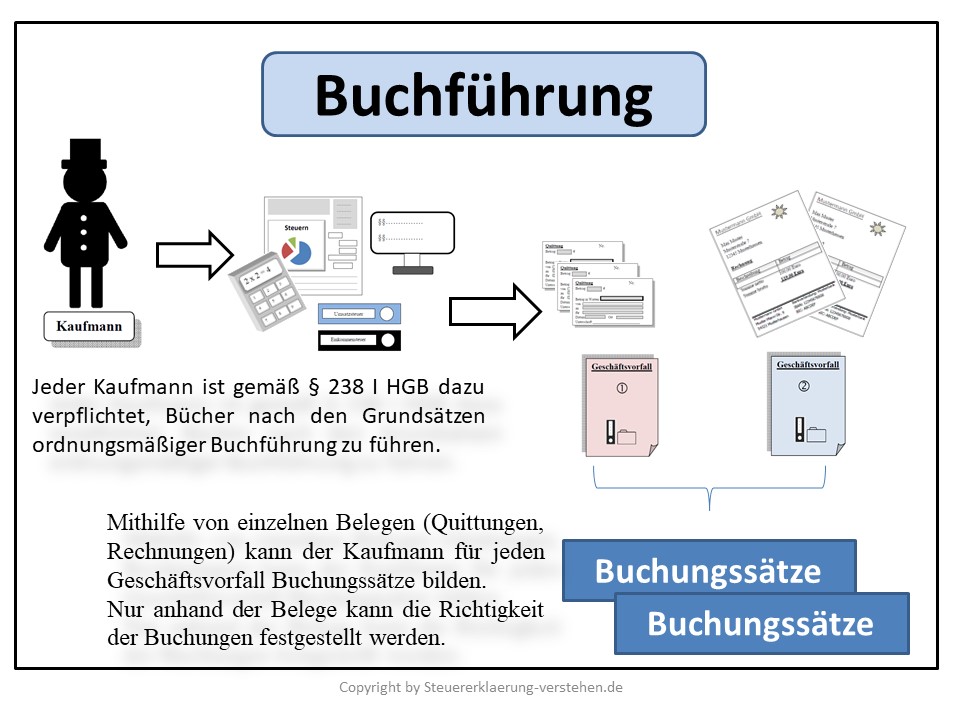

Unter dem Begriff der Buchführung versteht man die lückenlose Aufzeichnung (Dokumentation) von Geschäftsvorfällen aufgrund von Belegen (z.B. Rechnungen, Quittungen, Kaufverträgen). Dies geschieht durch die Bildung von Buchungssätzen für jeden einzelnen Geschäftsvorfall.

Die Buchführung ist wichtig, damit ein Kaufmann abschätzen kann, wie seine zukünftigen geschäftlichen Entscheidungen auszusehen haben, damit er gewinnbringend seine Geschäfte führen kann.

Bereits in der Antike und dem Mittelalter haben Kaufleute begonnen, Einnahmen und Ausgaben sowie alle Warenbewegungen genau aufzuzeichnen. Aber auch Kirchen, Klöster und große Herrscher waren maßgebend an der Entwicklung der Buchführungsgeschichte beteiligt.

Besonders hervorzuheben ist die Verordnung Karls des Großen über die Krongüter und Reichshöfe aus dem Jahre 795 nach Christus. Bei dieser handelte es sich um eine geordnete Vermögensaufstellung, welche eine strikte Trennung der Ausgaben von den Einnahmen beinhaltete.

Was ist BuchfĂĽhrung?

Aufgaben der BuchfĂĽhrung

In erster Linie dient die BuchfĂĽhrung der Selbstinformation des Unternehmers.

Zudem ist sie für den Nachweis der Besteuerungsgrundlagen maßgeblich. Jeder Unternehmer ist verpflichtet Steuern (Gewerbesteuer, Einkommensteuer oder Körperschaftsteuer) zu entrichten, dazu dienen als Besteuerungsgrundlage unter anderem die Angaben aus der Buchführung.

Eine weitere wichtige Aufgabe der Buchführung ist der Gläubigerschutz. Letztlich dient sie auch als Beweismittel bei Rechtsstreitigkeiten mit Behörden, Kunden oder Lieferanten.

Gesetzliche Grundlagen der BuchfĂĽhrung

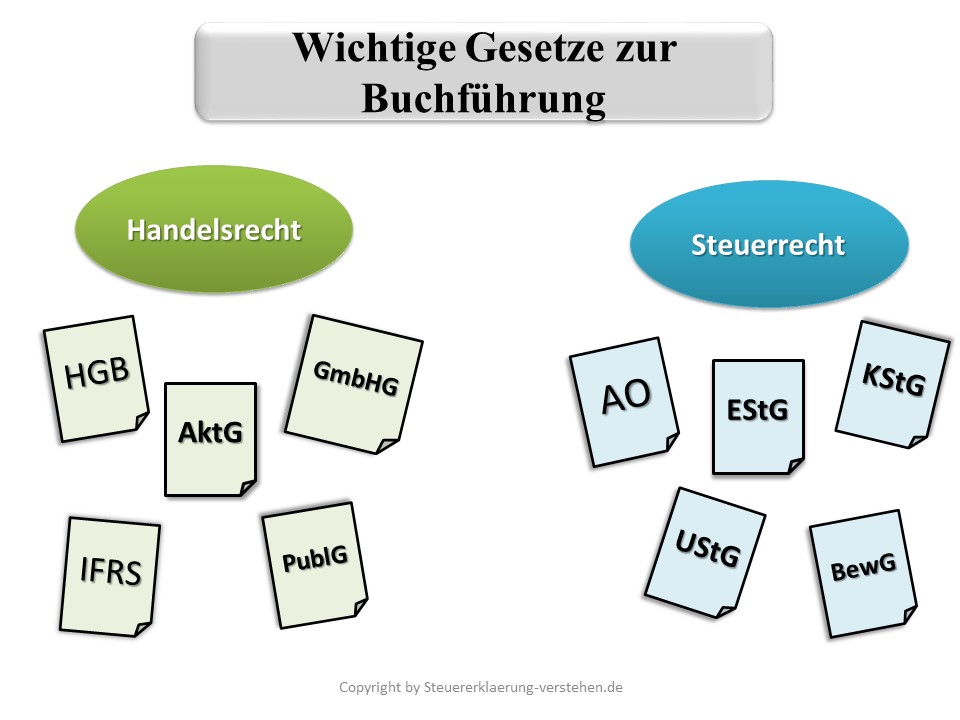

Grundlegende gesetzliche Bestimmungen fĂĽr die BuchfĂĽhrung sind im Handels- und Steuerrecht zu finden.

Das Handelsrecht klärt unter anderem, in welcher Form die Buchführung zu erfolgen hat und welche Pflichten einen Unternehmer treffen. Im Steuerrecht finden sich Regelungen die Festsetzung und Erhebung der Steuerarten betreffend.

Wesentliche Gesetzestexte aus dem Bereich des Handelsrechts sind: das HGB, das Aktiengesetz (AktG), das Gesetz betreffend die Gesellschaften mit beschränkter Haftung (GmbHG), das Genossenschaftsgesetz (GenG), das Bilanzrichtliniengesetz (BiRiLiG), das Publizitätsgesetz (PublG) oder die International Financial Reporting Standards (IFRS) für kapitalmarktorientierte Unternehmen.

Grundlegende Gesetzestexte aus dem Steuerrecht sind: die Abgabenordnung (AO), das Einkommensteuergesetz (EStG), das Bewertungsgesetz (BewG), das Körperschaftsteuergesetz (KStG), das Umsatzsteuergesetz (UStG) und das Gewerbesteuergesetz (GewStG).

Die Buchführungspflicht aus dem Handelsrecht ergibt sich wesentlich aus § 238 HGB in Verbindung mit den §§ 1-7 HGB.

Gemäß § 238 I HGB ist jeder Kaufmann verpflichtet, Bücher zu führen und in diesen seine Handelsgeschäfte und die Lage seines Vermögens nach den Grundsätzen ordnungsmäßiger Buchführung (GoB) ersichtlich zu machen.

Wer als Kaufmann anzusehen ist, definieren die §§ 1-6 HGB. Nach § 1 I HGB ist Kaufmann, wer ein Handelsgewerbe betreibt. Ein Handelsgewerbe ist gemäß § 1 II HGB jeder Gewerbebetrieb, der einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb führt.

[sam id="13" codes="true"]Ein in kaufmännischer Weise eingerichteter Geschäftsbetrieb bestimmt sich unter anderem danach, wie sich die Vielfalt der Erzeugnisse, Leistungen und Geschäftsbeziehungen darstellt, wie die Inanspruchnahme und Gewährung von Krediten eines Unternehmens aussieht oder nach Umsatzvolumen, Größe der Lagerhaltung, Mitarbeiteranzahl sowie der Zahl der Betriebsstätten.

Für die Begriffsbestimmung eines Gewerbetriebes kann auf § 15 II EStG zurückgegriffen werden. Als Positivmerkmale lassen sich selbstbestimmte und nachhaltige Betätigungen mit Gewinnerzielungsabsicht ansehen. Zu den Negativmerkmalen ist der Ausschluss der freien Berufe, der Land- und Forstwirtschaft und die Vermögensverwaltung zu zählen.

Zudem gibt es noch den Kannkaufmann nach §§ 2, 3 HGB und den Formkaufmann gemäß § 6 HGB.

Die steuerrechtliche Buchführungspflicht ergibt sich aus den §§ 140 und 141 AO. Unter den § 140 AO fallen alle Kaufleute, die zum Beispiel nach HGB bereits die Kaufmannseigenschaft erfüllen.

Darüber hinaus fallen unter § 141 AO alle Gewerbetreibende sowie Land- und Forstwirte, soweit sie nicht bereits von § 140 AO erfasst werden, wenn sie die Grenzwerte nach § 141 I AO überschreiten.

Beginn und Ende der BuchfĂĽhrungspflicht

Die BuchfĂĽhrungspflicht beginnt:

- Bei einem Istkaufmann (§ 1 HGB) mit der Aufnahme des Handelsgewerbes.

- Bei einem Kannkaufmann (§§ 2, 3 HGB) mit der Eintragung im Handelsregister.

- Bei einem Formkaufmann (§ 6 HGB) mit dem Abschluss des Gesellschaftsvertrages.

Die BuchfĂĽhrungspflicht endet:

- Bei einem Istkaufmann (§ 1 HGB) mit der Einstellung des Handelsgewerbes.

- Bei einem Kannkaufmann (§§ 2, 3 HGB) mit der Löschung im Handelsregister.

- Bei einem Formkaufmann (§ 6 HGB) mit dem Ende der Abwicklung der Gesellschaft.

Grundsätze ordnungsmäßiger Buchführung (GoB)

Eine Buchführung muss nach § 158 AO den Vorschriften der §§ 140 bis 148 AO entsprechen, denn nur wenn die Buchführung ordnungsmäßig erfolgt ist, erstreckt sie sich in Beweiskraft.

Es existiert kein eigenes Gesetz zu den GoB. Man unterscheidet vielmehr niedergeschriebene (kodifizierte) und ungeschriebene GoB.

Zu den GoB gehören zum Beispiel:

- Grundsatz der Vollständigkeit und Richtigkeit (§ 239 II HGB)

- Grundsatz der Klarheit (§ 243 II HGB)

- Belegprinzip (§ 238 I HGB)

- Stetigkeitsprinzip (§ 246 III HGB)

Buchführung – Definition & Erklärung - Zusammenfassung

Bei der BuchfĂĽhrung sollten immer die folgenden Punkte bedacht werden:

- Buchführung ist die Dokumentation von Geschäftsvorfällen

- Buchführung dient dem Gläubigerschutz und der Selbstkontrolle des Unternehmers

- wichtige Normen finden sich sowohl im HGB als auch in Steuergesetzen

- BuchfĂĽhrung erfolgt nach den GoB